資産8億円を築いた元消防士とは?

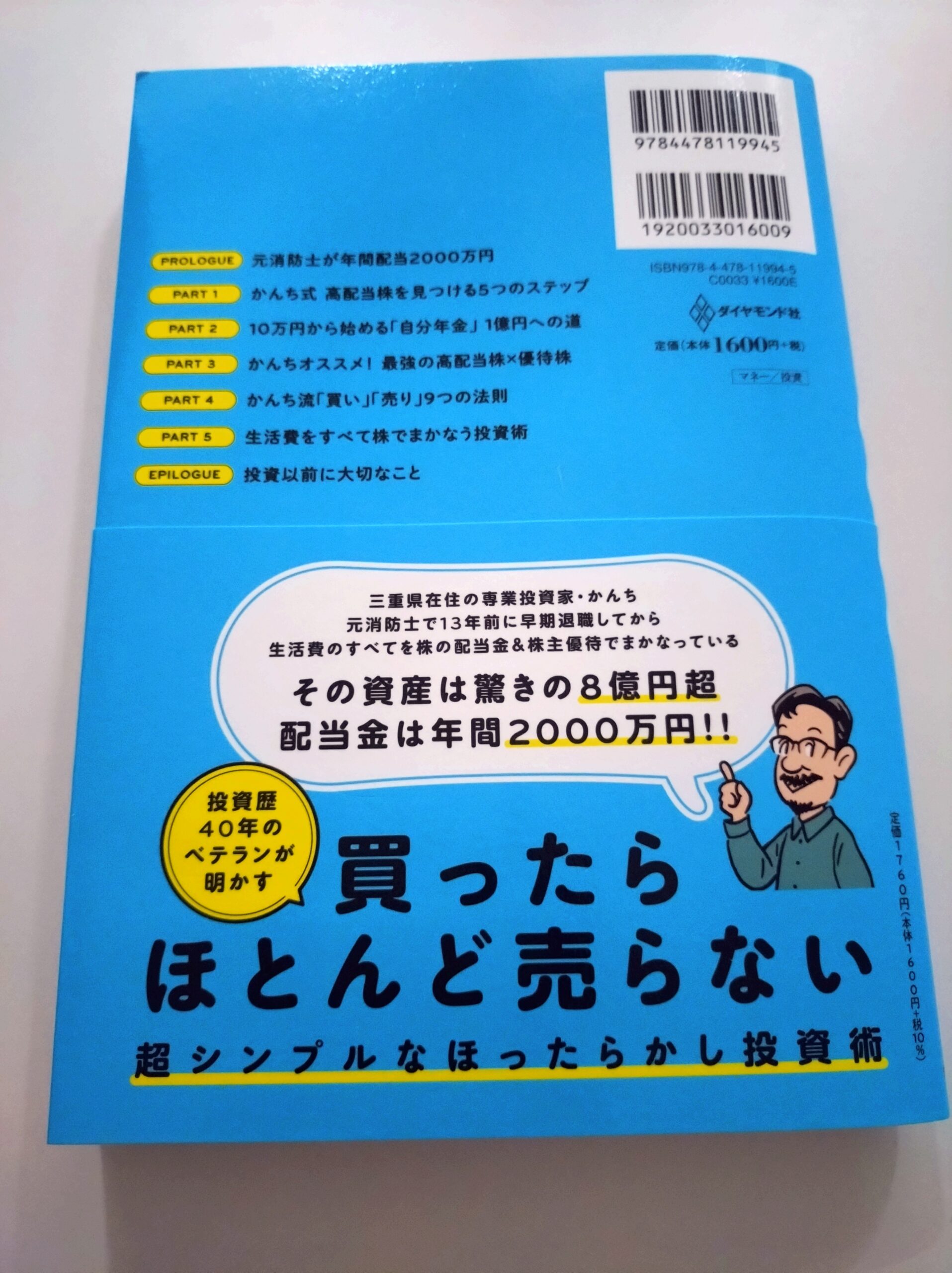

こちらの書籍、「超☆高配当株 投資入門」の著者である、「かんち」さんは、1961年生まれの元消防士。かんちさんは、20代から株式投資を始め、49歳の時(2011年)に保有資産額(ほとんどが株)が2億円になったのを機に消防士を辞め、専業投資家となる。

その後、順調に保有株式資産は増え続け、2021年には5億円を超え、この本が出版される直前の2024年4月には、何と8億円に到達した。

現在は、株の配当だけで年間2000万円が入ってくる他、株主優待で食品、食事券、金券も入手出来て、非常に余裕のある暮らしをされている。

定年後に向けた資産形成の参考になる本書の第2章「10万円から始める『自分年金』資産1億円への道」

「定年後の老後資金」を考えているのに、「資産8億円」なんて話は自分とは無縁だよと思われるかも知れない。

しかし、かんちさんは、自ら消防士(公務員)の仕事を続けて、ゼロから少しずつ

蓄財された方なので、本書の「10万円から始める…1億円への道」は大いに参考に出来ると思う。

もちろん、「1億円なんて求めて無いよ」と言われるかも知れないが、大は小を兼ねるという訳で、その一部でも参考にして実践し、1千万円でも2千万円でも貯めることが出来ると非常に嬉しいだろう。

要は、節約を中心に毎月継続的に投資を行い、それを長く続けるという話である。

そのポイントをまとめると、以下の様なステップになる。

-

まずは節約ステージ

かんちさんが明確に指摘されているのは、投資の初期の段階で一番大切なのは「投資よりも節約」ということである。

かんちさんは20代の時に投資を始めたが、その時は消防士であり十分な給与水準は無かったが、頑張って節約して、投資資金を捻出したという。

この点は、50代の昇給が期待しにくいサラリーマンも大いに参考にできると思う。

節約にあたってのポイントは、「優先順位が2番目、3番目くらいの項目を削っていく」ということである。どういうことかと言うと、「1番大切なもの、好きなこと」を削るとストレスが貯まって長続きしないので、1番好きなものはそのままにして、2番手、3番手の趣味や支出に着眼して、そこから削っていくという話である。

もっとも、本書は節約のノウハウ指南書では無いので、具体的な項目については語られていないので、そこは他の情報も参考に実践する必要がある。

-

年100万円からスタート

かんちさんによると、公務員やサラリーマンは「月に5万円、年2回のボーナスの場合、1回のボーナスから20万円、年間合計100万円を投資資金に充てたい」ということだ。

これは結構ハードルが高いと思うし、かんちさん自身も「若手や子育て世代には大変かと思うが…」と理解をしつつも、「決してできないことはない」と言われている。

このあたりは、さすが8億円もの資産形成に成功した人だけあって、かなりストイックである。

もちろん、これは可能な範囲で実行すればいいだけの話であって、月5万、1回のボーナスから20万円がきつければ、月3万、1回のボーナス10万とかでやってみればいいだろう。

-

投資のシミュレーション

かんちさんによると、先ほどの年100万円の原資で、投資を始めることになるのだが、その際、以下の様な積立投資のシミュレーションソフトを使って試算すれば良い。

普段の月とボーナス月との投資金額を別々に計算するのは面倒なので、毎月8万円を投資していくという前提である。

https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/

このシミュレーションでは、毎月の投資額、想定運用利回り、投資期間の3つの要素を決めると試算額が出る。

毎月の投資額は月8万円ということだが、かんちさんの想定は、想定利回り8%、積立期間30年である。そうすると、最終積立金額は何と「1億1922万8756円」となる。

20代の頃から始めると、定年前に余裕で億り人になってしまう。「年間100万円を貯めれる人なら、30年後に1億達成できる」というのが、かんちさん流の蓄財術である。

もっとも、想定利回り8%というのはちょっと厳しい気もするし、積立投資期間が30年というのは若い人ならともかく、老後資金を作ろうとする50代サラリーマンには当てはまりにくい話である。

もっとも、想定利回りを5%、積立投資期間を10年としても、10年後には1,242万円となる。サラリーマンには退職金があることを考慮すると、非常に大きな老後資金を作ることができるのである。

-

その後の資産形成プロセス

かんちさんの経験則からすると、年間100万円を投資に充てることが出来る人は、7~8年で試算額1000万円に到達できるという。

そうなると、若い時から投資を始めた場合には、年功序列で年収は増えていくので、投資に回せる原資が増え、30年よりも早く1億円に到達できるのだという。

これは、50代サラリーマンの老後資金作りの話には関係無いかも知れないが、この話を知ると、若い時から投資をコツコツと始めていればと思ったりもする…

やはり、積立投資を長期間継続する効果は大きい。

-

投資対象は日本株(個別株)でなくても、株のインデックスファンドでOK

なお、かんちさんは投資対象が全て日本株(個別株)という特殊性がある。

配当金(配当利回り)や株主優待に着目した投資を継続して来たからだ。

しかし、これは実践しにくいので、投資対象は株のインデックスファンド、例えばS&P500とかオルカン(オール・カントリー)で構わないだろう。

株主優待等に拘るのではなく、単に10年後位の老後に向けた資金作りが主目的であれば、期待リターン5%位を狙える株のインデックスファンドが向いていると思われる。手数料が低く、簡単だからだ。

さらに、具体的にどのインデックスファンドを買うかについては、独立系FPに相談すればいいだろう。金融機関に相談すると、インデックスファンドを買いに行ったつもりが、手数料の高い変な投資信託を勧められるリスクがあるからだ。このあたりは、自分の考えをしっかりもって始める必要がある。

本書は、資産8億円を築いたかんちさんのFIRE生活や、若い頃パチンコで稼いだといった余談もいろいろあり、面白い本である。数字上の話は理解できても、長期間実践するのは大変なので、蓄財に成功するためのマインドも垣間見ることが出来、参考になると思う。